~はじめに~

タックスヘイブンとは何かを一言で説明するのは意外とむずかしいテーマです。名称から過度な期待や誤解が生まれがちですが、本質は税制と実体の設計をどう整合させるかにあります。今回は背景や分類、信託の実務、国際課税の要点をやさしく整理し、最後に使い方の全体像をまとめます。

先に結論を示すと、プール型は単独では機能が限定的で、フロー型と組み合わせて初めて合理的な設計になるという考え方が軸になります。実体の伴わない名義移転や所得隠しは脱税になり得るため、常に法令順守を前提に読み進めてください。

👇この記事で分かること👇

PICKUP

- タックスヘイブンとはの正しい理解と背景

- プール型とフロー型の違いと使い分けの要点

- 信託の仕組みと費用感、活用シーン

- 海外への費用計上で重要な4基準の実務

- PE、CFC、移転価格など国際課税の要点

タックスヘイブンとは

タックスヘイブンは、課税が軽いか非課税、守秘体制が強固といった制度面を整え、資金や企業を呼び込む地域の総称です。歴史的には英国の影響圏にある小国や地域が中心で、ケイマン、バミューダ、BVI、香港、シンガポールなどが代表例として挙げられます。重要なのは、税率だけでなく制度の使いどころを理解することです。

タックスヘイブンの始まり

かつてイギリスは海軍力を背景に世界中に勢力を広げ、多くの地域を植民地にしました。

その過程で、産業や資源がほとんどない小さな島や地域も支配下に入りました。ヤシの木が数本あるだけ、というような場所です。そうした土地は産業が育ちにくく、人が定住しても経済が回りません。

そこでイギリスやその他の支配国は「ここに企業を呼び込もう」と考え、税制や制度を特別に設計しました。具体的には税率を極端に下げたり、法人情報を秘密にできる法律を整えたりして、外資を誘致したのです。

これがタックスヘイブン(租税回避地)の始まりです。

具体的なスキーム

シェル会社と名義貸し

富裕層や一部の顧客は、自分の名前を表に出さないために現地の代理人や名義上の社長を立てます。これが「名義貸し」や「代行管理」です。会社の住所は実際の事務所ではなく、郵便受けや転送サービスになっていることが多く、実際に誰も住んでいないケースが多いです。

ファミリーオフィスの役割

ファミリーオフィスは、富裕層の資産管理を総合的に引き受ける専門組織(あるいは専属スタッフ群)のことです。スイスなど富裕層の多い国で発展しました。この組織が現地で会社の代表や名義人になったり、銀行書類や郵便物の管理を代行したりします。

口座開設と銀行側の制約

シェル会社は比較的簡単に設立できますが、国際銀行が口座を開くには厳しい審査があります。銀行はマネーロンダリングや脱税に関与すると大きな制裁を受けるため、リスク回避に非常に敏感です。その結果、タックスヘイブンに設立した会社でも「外部からの入金は原則受け付けない」「特定の条件を満たす場合のみ取引する」といった制約が付くことが増えています。つまり、誰からでも自由に振り込める口座にはならないのです。

タックスヘイブンの2つの型

プール型 (資産を貯める器)

- 役割 パナマやケイマンのように、主に資産保管や秘匿を目的とするケース。株主情報が隠されやすく、資産を貯める「入れ物」として使われます。

- 利点 株主情報の秘匿など守秘性が高い

※マネロン対策の厳格化で第三者入金が難しく、単体では実務機能が限定的

フロー型 (実体のある事業拠点)

- 役割 ドバイや実態のある法人が置かれる国。実際に業務や雇用、オフィスなどが存在し、取引の実体があるため税制上の合理性が認められやすい

- 効果 現地で課税関係を完了させやすく、他国からの費用支払いにも耐える

まとめるとプール型は守秘、フロー型は実務処理が得意分野です。

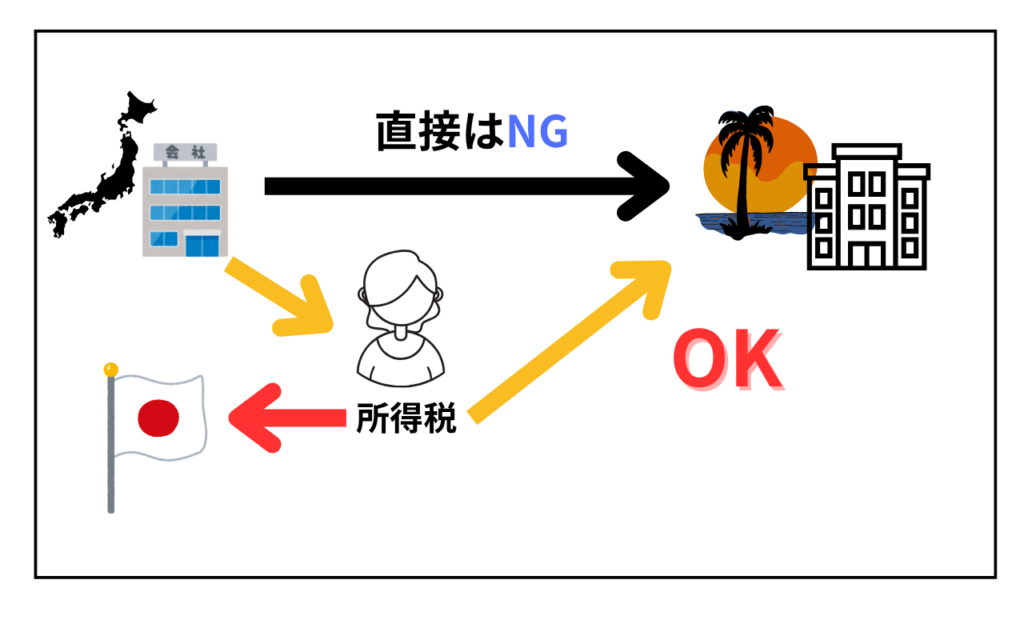

実際の資金移動と税務の扱い

たとえば日本で得た利益をそのままパナマ等のプール型に振り込もうとしても、銀行の制約や税務上の扱いで難しいです。一般的には一度個人所得や法人所得として申告・納税した上で、法的に認められた範囲で資金移動を行う必要があります。

一方で、ドバイのように現地で実態を伴う事業を構築すれば、その国の法人税や所得税が低い/無税である場合に、結果的に課税負担を下げることが可能になります。ただしこれも実態が伴っているかどうかが厳しくチェックされます。

ここで登場する信託の仕組みと使い方

信託とは、委託者(いたくしゃ)が資産を受託者(じゅたくしゃ)に託し、受益者(じゅえきしゃ)に利益を帰属させる制度です。所有権と利益享受権を分けられるため、資産管理と承継の設計に向きます。富裕層はファミリーオフィスやプロテクターを置き、運用と分配を長期でデザインします。万一時にも、あらかじめの指図に沿って給付を継続でき、資産の意思を時間軸で実装できるのが強みです。

費用感の目安

- 初期コストは1億円以上の規模になる場合が多い

- 年間運営費は700百万円以上が目安

- 3~4億円あれば運用益から成功報酬型で手数料がペイできるケースが多い

海外への費用計上で重要な4基準

日本から低税率国の関連会社へ費用を支払う場合、次の4基準の充足が肝になります。受動的所得の受け皿ではなく、能動的な役務提供の対価であることが前提です。

- 事業基準 実際の役務提供がある

- 実体基準 物理オフィスや人員など拠点の実在

- 管理基準 会計や決算が現地で適正に行われる

- 取引基準 取引内容が現地業務と整合している

恒久的施設 PE(Permanent Establishment)

課税地は事業実体の所在で決まります。工場や倉庫など不可欠拠点が日本にあれば日本課税となります。一方で、オンライン提供で実体が国外にあれば、国外課税が中心になります。設計段階でPEリスクを丁寧に評価することが重要です。

関連制度の注意点

外国子会社合算税制(CFC制度)

日本居住の親会社や個人が低税率国の子会社に利益を滞留させると、一定要件で日本側に合算課税され得ます。居住地、支配割合、実体要件、所得区分などの判定が鍵です。

移転価格税制 独立当事者間水準の立証

関連者間取引の価格は、独立当事者間水準である必要があります。立証は次の二本柱が実務的です。

- 投下資本収益の視点(ROI) 役務が売上や利益にどう寄与したか

- マーケットプライスの視点(IR) 相見積もり等で第三者価格の妥当性を示す

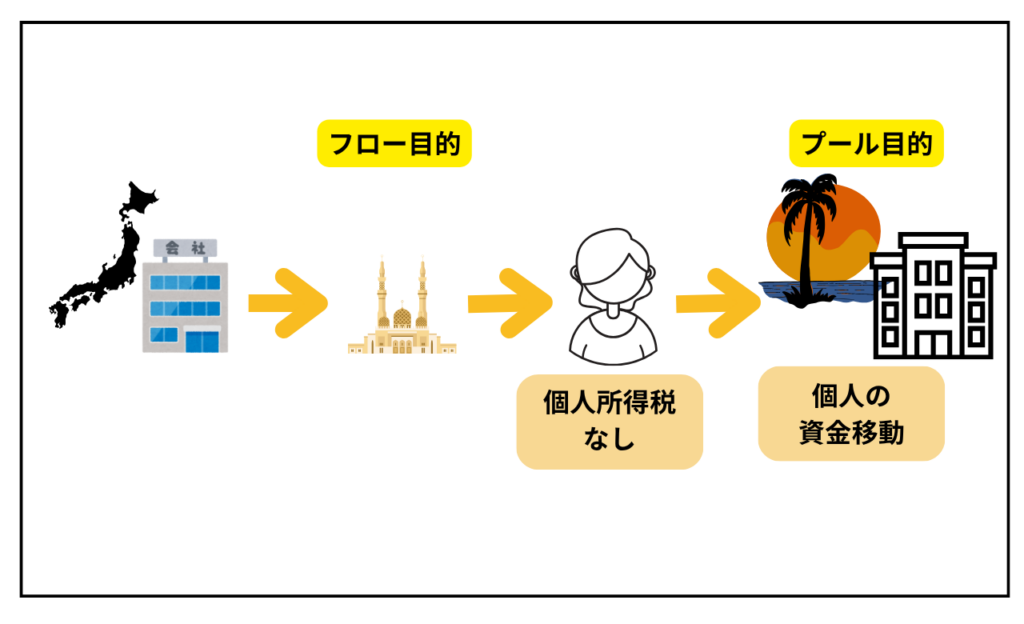

連携イメージの例(プール型とフロー型をどう繋ぐか)

- ドバイ(フロー型拠点)で実体ある事業を運営し、売上や役務対価を受ける

- そこで課税関係を完了させた資金を、守秘性の高いプール型の信託構造へ移す

- 信託は各国子会社の株式や不動産、船舶や航空機などを保有し、配当やリースで資産を育てる

- 委託者の指示に沿って受益者へ計画的に給付する

この全体像では、フロー型が実務と課税処理、プール型が保全と承継を担います。どこで事業し、どこで保有し、どこで分配するかを一気通貫で設計するのがコツです。

よくある誤解とリスク管理

- 名義だけの海外化 実体が無いと税務否認やペナルティのリスク

- 費用の過大計上 4基準に適合しないと損金算入否認の可能性

- 過度な守秘依存 規制強化でファンドや銀行の受入要件が厳格化

まとめ

タックスヘイブンとは 税制優遇と守秘が組み合わさった地域の総称であり、重要なのは税率の低さそのものではなく、実体のある設計と整合させることです。

- プール型 は守秘と保全が得意だが、単独では機能が限定的

- フロー型 は実務と課税処理に強く、費用支払いにも耐えうる

- 信託 は所有と利益享受を分け、承継と分配を計画化できる

- 4基準 事業 実体 管理 取引 が海外費用計上の肝

結局のところ、どこで事業し どこで保有し どこで分配するかを一体で決め、法令順守と証憑整備を徹底することが成功の近道です。

おすすめ関連記事

- 【 2025年最新版】子どもに伝えたいお金の本質|銀行が作る信用創造の仕組みと私たちにできる実践策

- ドバイで輝く日本人起業家と有名企業トップ5 成功の秘訣を徹底解説

- ドバイで法人設立する方法まとめ!おすすめ代行会社も徹底解説

さいごに

タックスヘイブンの活用は、制度を知り、実体を作り、証憑を揃えるという地道な積み上げの連続です。学びながら実践する環境があれば、理解は加速度的に深まります。UR-Uは学習と実践が同時に回る実務型カリキュラムが特長です。今日の一歩として、まずは無料の体験から触れてみてください。